تُعد طريقة رهن عقاري مقابل قرض أحد الخيارات الشائعة التي ينتهجها الأفراد وأصحاب المشاريع للحصول على السيولة المالية لتلبية احتياجاتهم النقدية العاجلة. ويتيح هذا الخيار للأفراد والمقيمين في المملكة العربية السعودية رهن أحد عقاراتهم لدى إحدى المؤسسات المالية أو البنوك، مقابل الحصول على قرض مالي بشروط وقوانين محددة.

ومن أجل فهم أكثر تفصيلاً لهذه الخطوة المهمة، في هذه المقالة اسأل محامي السعودية من شركة محاماة محمد الدوسري عن مفهوم رهن العقار مقابل الحصول على قرض، وسيخبرك بالشروط والأحكام الخاصة بها. لذلك، إذا كنت تفكر في هذه الخطوة، فإن هذه المقالة ستوفر لك كل المعلومات الضرورية التي تحتاجها لاتخاذ القرار الصحيح وتحقيق أهدافك المالية.

مواضيع المقالة

رهن عقاري مقابل قرض.

إن عملية الرهن العقاري تعد وسيلة شائعة للحصول على الأموال السريعة التي يحتاجها مالك العقار لسداد ديونه أو لأي غرض آخر. وفي هذه العملية، يتفق مالك العقار مع المقرض على نقل ملكية العقار إلى المقرض كضمان لسداد القرض المالي. ويحصل المالك على المبلغ المالي المطلوب، ويتم استخدام العقار كضمان لدفع القرض.

وفي حال سدد المالك كل أقساط القرض والمستحقات المالية المترتبة عليه، يتم إلغاء الرهن العقاري وتعود الملكية إلى مالكها الأصلي. ولكن في حالة عدم سداد القرض، فإن المالك يفقد ملكيته للعقار ويتم تحويلها إلى المقرض.

وفي المملكة العربية السعودية تتوافر العديد من البنوك أو المؤسسات التي تقدم خدمة رهن عقاري مقابل قرض وذلك ضمن سياستها لتأمين السيولة المطلوبة للعميل وذلك بضمان عقاره او أحد كفلاء ذلك العقار.

يتكون الرهن العقاري من ثلاثة جوانب أساسية والتي تسهم في إتمام عملية التمويل العقاري:

- العنصر الأول هو القسط الشهري، الذي يعني المبلغ الذي يتحمله المقترض شهرياً من قيمة الرهن لفترة السداد، ويتم احتسابه من المبلغ الأساسي للرهن بالإضافة إلى الفائدة أو الربح المحدد. ويمكن أن يتضمن القسط الشهري أيضاً رسوماً عقارية أو ضرائباً، بحسب الحالة العقارية والقوانين المحلية.

- العنصر الثاني هو الدفعة الأولى، حيث يتعين على المقترض دفع مبلغ مقدم كدفعة أولى. وكلما كانت قيمة الدفعة الأولى أكبر، زادت فرصة الحصول على تمويل أفضل بمعدل فائدة أقل وفترة سداد أقصر، وبالتالي يتمكن المقترض من امتلاك الممتلكات بشكل أسرع.

- العنصر الثالث هو الرسوم، والتي تشمل نفقات مختلفة يتعين على المقترض دفعها مقدماً لإتمام عملية التمويل بالرهن العقاري، وتتباين باختلاف المؤسسة المالية التي تقدم الخدمة.

كيف اخذ قرض مقابل رهن عقاري.

عند عزمك على القيام بخطوة رهن عقاري مقابل قرض عليك اولاً أن تعلم أن عملية الرهن قد تحتوي على مخاطر فقدانك للعقار في حال تخلفك عن سداد الديون المتوجبة عليك.

ولذلك كخطوة أولى ينبغي عليك طلب استشارة قانونية عقارية من أفضل محامي في الرياض محامي متخصص في قضايا البنوك و محامي لكتابة العقود والبدء بالإجراءات القانونية المطلوبة من خلال الاتصال برقم محامي ممتاز.

الخطوة التالية ستكون تحديد خيارك بالنسبة للبنك أو المؤسسة المانحة للقرض، لاختيار أفضل الشروط و طرق التسديد والأقساط المطلوب منك دفعها. وذلك لأن هذه التفاصيل تختلف من بنك لآخر وخاصة في موضوع نسب الفائدة.

أخيراً، يمكنك التقدم للحصول على قرض مقابل رهن عقاري عبر تقديم طلب إلكتروني للبنك المراد أخذ القرض منه وإرفاق الأوراق و المستندات الأساسية المطلوبة وهي كالتالي:

- إحضار بطاقة الهوية الشخصية الخاصة بالعميل.

- تقديم مستند أو نموذج تعريفي يثبت الدخل الشهري.

- توفير نسخة من سجل التأمينات الاجتماعية الخاص بالعميل.

- تقديم كشف حساب بنكي يغطي فترة تتراوح من 3 إلى 6 أشهر.

- تقديم صورة من بطاقة العمل لموظفي القطاعات العسكرية.

- تقديم نموذج طلب التمويل وصورة من رخصة العقار، بالإضافة إلى رسم كروكي واضح للمبنى من الداخل.

- يتحمل العميل سداد جميع الرسوم الإدارية ورسوم الفحص الخاصة بالعقار قبل حصوله على القرض.

أما بخصوص رهن منزل مقابل الحصول على قرض فربما قد تتساءل كيف طريقة رهن البيت للبنك؟

تختلف طرق وآليات رهن البيت للبنك، ولكن الغرض الأساسي من الرهن هو توثيق مصلحة المرتهن. يتم تنفيذ عملية الرهن العقاري بوجود طرفين رئيسيين: المرتهن والراهن. حيث يتم كتابة عقد يتضمن تفاصيل المبلغ وفترة السداد والتأمين والفوائد وفترة السماح في حالة التأخر في السداد. كما يجب تسجيل الرهن العقاري رسمياً في السجلات العامة والمحاكم حتى تضمن حقوقك الشخصية وحق الطرف الآخر، والحق العام للدولة.

وكما يمكنك مشاهدة الفيديو التالي حول خطوات قبول رهن عقاري مقابل قرض إلكترونياً من خلال خدمة ناجز المقدمة من وزارة العدل :

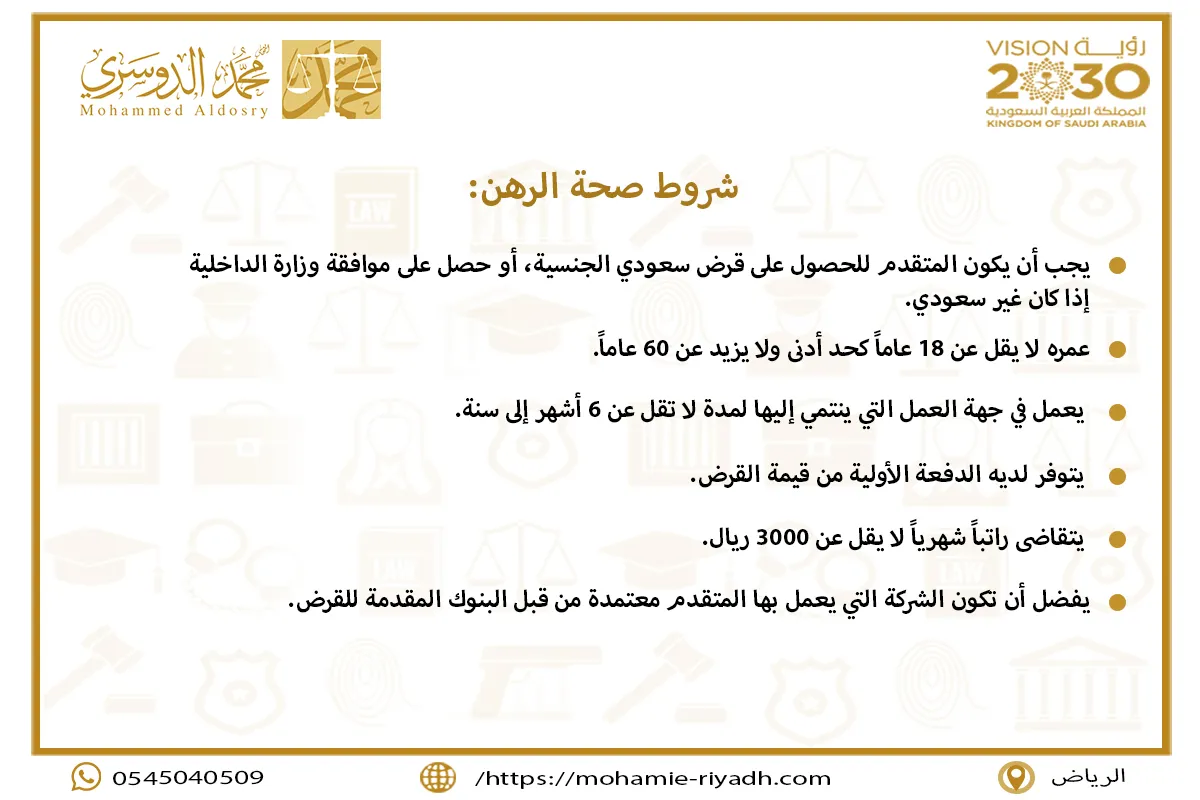

شروط صحة الرهن.

أولاً: بالنسبة للشروط التي تجعلك مؤهلاً للحصول على قرض مالي مقابل رهن العقار، هي كل مما يلي:

- يجب أن يكون المتقدم للحصول على قرض سعودي الجنسية، أو حصل على موافقة وزارة الداخلية إذا كان غير سعودي.

- عمره بين 18 عاماً كحد أدنى و60 عاماً كحد أعلى.

- يعمل في جهة العمل التي ينتمي إليها لمدة لا تقل عن 6 أشهر إلى سنة.

- يتوفر لديه الدفعة الأولية من قيمة القرض.

- يتقاضى راتباً شهرياً لا يقل عن 3000 ريال.

- يفضل أن تكون الشركة التي يعمل بها المتقدم معتمدة من قبل البنوك المقدمة للقرض.

ثانياً: بالنسبة للشروط المنطبقة على العقار فهي كما يلي:

- يجب أن يكون العقار من الأملاك الشخصية للراهن أو يكون ملك للكفيل الذي سيكلفك.

- العقار يجب أن يكون قابلاً للبيع.

- يجب أن تكون قيمة العقار تغطي كامل قيمة الدين أو القرض.

- يجب أن يكون العقار سليماً وخالياً من أي ضرر يمكن أن يؤثر على قيمته حتى يتم السداد الكامل للرهن.

- يجب عدم إجراء أي أعمال ترميم أو أي فعل يؤثر على قيمته حتى ينتهي تاريخ الرهن.

- يجب على الراهن الالتزام بسداد الدين حتى التاريخ المحدد، وفي حالة التخلف عن السداد سيتم نزع العقار منه إجبارياً.

- إذا زاد سعر العقار عن القيمة المرهونة، فإن هذا الفرق يعود للمالك.

- إذا انخفضت قيمة العقار عن القيمة المرهونة، فسيكون على المالك تعويض الفرق.

- في حالة عدم سداد الراهن لأي قسط، سيتم مطالبته بسداد كامل المبلغ المستحق وإذا كان الراهن غير قادر على سداد المبلغ، فيجب عليه تسليم العقار الذي حصل بواسطته على الرهن.

- في حالة وفاة أحد الأطراف أو كليهما، فإن الاتفاق السابق سيبقى سارياً دون تغيير. وسيتم نقل جميع الشروط والالتزامات المتعلقة بالرهن العقاري إلى ورثة المتوفي أو إلى الشخص المعين لينوب عنه.

الفرق بين الرهن العقاري والتمويل العقاري.

التمويل العقاري والرهن العقاري هما إجراءان مختلفان في عالم القروض العقارية. الرهن العقاري هو إجراء يتضمن الحصول على قرض مالي من مؤسسة مالية معينة، وتقديم عقار كضمان لهذا القرض. وبموجب هذا الإجراء، يكون للمؤسسة المالية الحق في الحصول على هذا العقار والتصرف به في حالة عدم القدرة على سداد القرض أو فوائده.

ويُستخدم التمويل العقاري للحصول على الأموال اللازمة لشراء عقار أو منزل، وفي حالة عدم القدرة على سداد القرض، يكون للمؤسسة المالية الحق في التصرف في هذا العقار المشترى.

في حالة التمويل العقاري، يتم الحصول على قرض مالي بهدف شراء عقار أو منزل. ويتم استخدام المبلغ المقترض بشكل حصري لذلك الغرض. بالمقابل، يمكن استخدام المال المقترض في الرهن العقاري لأي غرض، ولا يتم تحديد استخدامه في العقد.

بالنسبة لملكية العقار، في حالة التمويل العقاري، يبقى العقار ملكاً للمقرض حتى قيام الشخص بتسديد كامل المبلغ والفوائد تبعاً للعقد. بينما في حالة الرهن العقاري، يحتفظ صاحب القرض بحق ملكية العقار المرهون حتى يتم سداد المدين كل أموال القرض وفائدته التي ينص عليها العقد.

إذا لم يسدد المستفيد أقساط العقار للبنك أو الجهة المسؤولة، يمكن للبنك أن يبيع العقار لشخص آخر عبر إجراء مزاد. يهدف هذا الإجراء إلى استرداد الأموال التي لم يتم تسديدها. إذا باع البنك العقار بقيمة أكبر من قيمة الديون، يحق للمدين أو المالك السابق الحصول على فرق المبلغ الذي باع به العقار.

أما بالنسبة للفائدة السنوية لرهن عقاري مقابل قرض، فهي تختلف عن الضريبة العقارية في السعودية ولذلك يجب أن تعرف كم نسبة الفائدة في الرهن العقاري؟

إن نسبة الفائدة لرهن عقاري مقابل قرض تختلف تبعاً للبنك الذي سيقوم بتقديم السيولة مقابل رهن العقار الخاص بك. ولكن بشكل وسطي فإن نسبة الفائدة لن تقل عن 4.25% كحد أدنى. وتزيد هذه النسبة بحسب نوع الفائدة إن كانت ثابتة او متغيرة، تبعاً للاتفاق بين البنك وصاحب العقار.

متى يحق للبنك بيع العقار المرهون.

يحق للبنك بيع العقار المرهون في حالة تخلف أو تقاعس المدين عن سداد المديونية المستحقة عليه أو المرابح بعد انقضاء المدة المتفق عليها في عقد الرهن. يمكن للبنك اتخاذ الإجراءات القانونية اللازمة بعد انقضاء مدة محددة والتي تشمل إرسال إشعار رسمي للمدين بضرورة سداد المديونية ضمن مهلة محددة.

وفي حالة عدم السداد في المهلة المحددة يتم بيع العقار المرهون في مزاد علني بإشراف محكمة التنفيذ وفقاً لأحكام نظام التنفيذ الصادر في المملكة العربية السعودية.

ويتم بيع العقار المرهون بما يكفي لسداد المديونية المستحقة على المدين أو المرابح، وإذا زاد مبلغ البيع عن السعر الفعلي للعقار فإن الزيادة تكون من صاحب العقار. أما إذا كان مبلغ البيع للعقار ناقصاً عن سعره الأصلي فإن المدين ملزم بدفع الفرق للبنك.

ويحق للمدين تقديم اعتراض على حكم قضائي على بيع العقار المرهون دون الإضرار بحقوق البنك، لذلك يجب عليه توكيل محامي ويفضل أن يكون محامي قضايا عقارية لتقديم الاعتراض في مهلة محددة وفقاً للقوانين المعمول بها في المملكة العربية السعودية.

وقبل أن نختتم مقالنا، يهتم العديد من الاشخاص بمعرفة الاجابة حول ما هي شروط صحة الرهن؟

ليكون رهن عقاري مقابل قرض صحيحاً، يجب توافر الشروط التالية:

- أن يكون الراهن بكامل إرادته وصاحب قراره.

- أن يتم الاتفاق بين الطرفين بشكل صريح وواضح.

- تحديد قيمة الرهن ووصفه بشكل دقيق ضمن العقد.

- وأن يكون المرهون موجوداً وقابلاً للرهن.

- ويجب أن يكون المرهون ملكاً للراهن أو أن يكون لديه الإذن المناسب لرهنه.

- تسليم الملكية المرهونة للمرتهن كضمان.

في ختام هذه المقالة.

رهن عقاري مقابل قرض شروطه وإجراءاته بنظام الرهن الجديد 2023.

نجد أن رهن عقاري مقابل قرض في المملكة العربية السعودية يمثل آلية فعّالة وموثوقة لتلبية الاحتياجات المالية للأفراد والشركات على حد سواء. إن إمكانية تحقيق السيولة النقدية من خلال رهن العقار يعزز القدرة على تنفيذ المشاريع وتحقيق الأهداف الشخصية والتجارية.

ومع ذلك، يمكنك الاستعانة بمحامي اون لاين السعودية متخصص من مكتب محاماة استشارات قانونية لدراسة وتقييم الشروط والأحكام المرتبطة بالقرض ورهن العقار بعناية شديدة، والتأكد من قدرتهم على سداد القرض في المواعيد المحددة. فالتعاون مع محامي متخصص يضمن حقوقك ويعرفك بالخيارات المتاحة أمامك. شكراً لإتمام القراءة.

المراجع: